Am 20. Januar 2022 veröffentlichte die amerikanische Notenbank Federal Reserve (Fed) endlich das eigentlich für Sommer 2021 angekündigte Diskussionspapier zu einer Zentralbank-Digitalwährung (Central Bank Digital Currency, CBDC)[1]. Wer allerdings bahnbrechende neue Erkenntnisse erwartete, oder wenigstens Hinweise dazu, wie ein digitaler Dollar – kurz FedCoin – aussehen könnte, wurde schwer enttäuscht.

Das beginnt damit, dass die unzähligen beim Fed beschäftigen Wissenschafter sich offenbar nicht auf eine brauchbare Definition einigen konnten, was CBDC überhaupt genau ist. CBDC sei «eine digitale Verbindlichkeit der Federal Reserve, die einer breiten Öffentlichkeit zugänglich ist»[2], liest man im Paper des Fed. Da staunt der Laie und der Fachmann wundert sich! Ist eine CBDC nun Geld oder nicht?

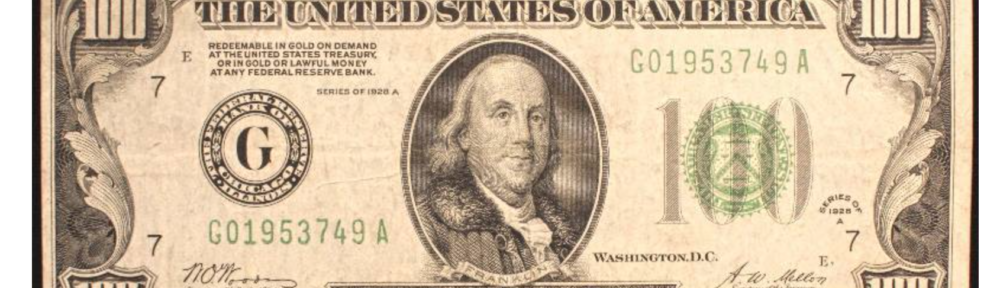

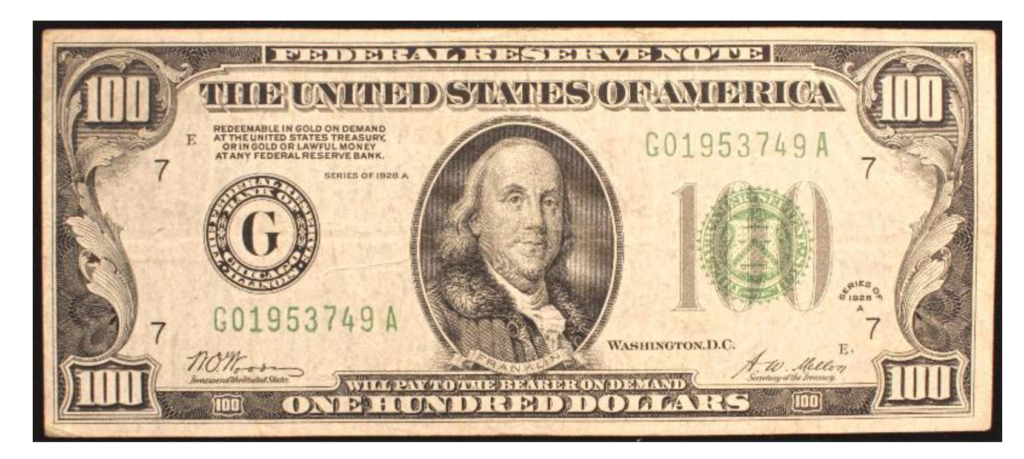

Und worin bitte besteht diese Verbindlichkeit des Fed? Unter einer Verbindlichkeit versteht man die Verpflichtung eines Schuldners zur Leistungserbringung gegenüber seinem Gläubiger verstanden. Worin würde denn die Verpflichtung des Fed bestehen? Früher, ja früher einmal war das klar: “REDEEMABLE IN GOLD ON DEMAND AT THE UNITED STATES TREASURY, OR IN GOLD OR LAWFUL MONEY AT ANY FEDERAL RESERVE BANK.” liest man da. Die Verbindlichkeit des Fed ist da klar: Gold. Tempi passati. Die Verpflichtung des Fed, Dollars in Gold umzutauschen, wurde gegenüber Privatpersonen bereits 1933 abgeschafft, für den Rest der Welt 1971. Umtauschen kann man noch eine zerschlissene Banknote für eine neu gedruckte. Aber was nützt das schon?

Nun können wir annehmen, dass trotz der verwirrenden Definition auch der FedCoin Geld sein soll. Und es ist ja nicht so, dass Geld mit Sachwerten unterlegt sein muss, um einen Wert zu haben. Typischer Fall ist Geld auf Bankkonten, das heutzutage auch rein digital ist. Auch hier haben wir es nur mit einer Verbindlichkeit der Bank gegenüber dem Bankkunden zu tun. Zu CBDC besteht aber dennoch ein wesentlicher Unterschied: Wer bei einer Geschäftsbank digitales Geld «auf dem Konto liegen hat», kann dieses in Banknoten und Münzen umtauschen und diese wiederum in Güter und Dienstleistungen. Weder darf die Bank die Barauszahlung von Guthaben verweigern, noch darf ein Gläubiger die Annahme von Banknoten und Münzen zur Bezahlung einer Schuld verweigern. Dies alleine deshalb, weil Banknoten und Münzen ein gesetzliches Zahlungsmittel (engl. “legal tender”) sind.

Ein Bankguthaben hat somit einen gewissen praktischen Wert, auch wenn keine absolute Garantie besteht, dass die Bank ihrer Schuldverpflichtung nachkommt. Solange die Marktteilnehmer auf die Werthaltigkeit von Bankguthaben vertrauen, sind sie bereit, Zahlungen in digitaler Form entgegenzunehmen, ohne gleich zur Bank zu rennen und das Geld in Banknoten nach Hause zu nehmen oder zum nächsten Edelmetallhändler zu tragen.

Das White Paper geht ohne weiteres davon aus, dass die Menschen auch bereit wären, als Gegenleistung für ihre Waren und Dienstleistungen, die sie auf dem Markt anbieten, FedCoin zu akzeptieren, so wie sie digitales Bankengeld, Mobilgeld[3], Checks und dergleichen annehmen.

Das aber ist nun keineswegs garantiert: Menschen ändern ihre Zahlungsgewohnheiten nicht von einem Tag auf den anderen. Wieso plötzlich mit FedCoin bezahlen, wenn man ein Leben lang Kreditkarte oder Checks bevorzugt hat? Natürlich besteht die Möglichkeit, CBDC per Dekret zum gesetzlichen Zahlungsmittel zu erheben, so dass Einzelhändler gezwungen wären, ihre Ware gegen CBDC zu verkaufen, Rentner gezwungen wären, ihre Pension in CBDC zu beziehen, Arbeitnehmer keine Widerrede leisten könnten, wen ihr Lohn in CBDC ausbezahlt würde. Ginge es auch ohne Zwang? Vielleicht. Aber wir kennen diesbezüglich erst ein Beispiel: Avant, das digitale Zahlungsmittel, welches die finnische Zentralbank anfangs der 1990iger Jahre einzuführen versuchte, scheiterte kläglich[4]. Mit Zwang geht es allerdings auch schlecht, das zeigt das zweite Beispiel, der venezuelische Petro (darauf wird ein andermal einzugehen sein).

Wie auch immer: Wäre CBDC ein gesetzliches Zahlungsmittel, wäre das nächste Problem zu lösen: Wenn verschiedene Zahlungsmittel nebeneinander bestehen, die nominell den gleichen Wert haben, von den Benutzern aber als nicht als gleichwertig betrachtet werden, kommt das Gresham’sche Gesetz zur Anwendung: «Schlechtes Geld vertreibt gutes Geld.» Thomas Gresham (und vor ihm Niklaus Kopernikus) beobachtete dieses Phänomen schon im 16. Jahrhundert.

Besonders augenfällig war die Regel, dass schlechtes Geld gutes Geld vertreibt bei der Einführung des “Greenback” während des amerikanischen Bürgerkriegs in den 1860ier Jahren. Nachdem grosse Mengen Papiergeld auf den Markt geworfen wurden, das theoretisch den gleichen Wert hatte wie Goldmünzen, war das Gold wie auf einen Schlag wie vom Erdboden verschluckt – mit einigen Ausnahmen, allerdings: im Goldgräberstaat Kalifornien z.B. wurde die Annahme von Papiergeld schlichtweg verweigert. Generell entstand grosses Chaos auf dem Finanzmarkt[5]. Bemerkenswert ist, dass anfänglich noch nicht einmal klar war, ob der Greenback gesetzliches Zahlungsmittel und der Goldstandard nun aufgehoben sei oder nicht. Im Entscheid Hepburn v. Griswold erklärte der amerikanische oberste Gerichtshof den entsprechenden Erlass im Jahr 1870 für verfassungswidrig, änderte seine Rechtsprechung aber bereits im Folgejahr.

Das Gresham’sche Gesetz kann sich bei CBDC in zwei Richtungen auswirken: wird die CBDC von der Bevölkerung als höherwertig angesehen – z.B. weil einfacher zu handhaben, sicherer, angesichts geringerer Transaktionskosten, billiger etc. – dann könnten alle anderen Zahlungsformen verträngt werden. Umgekehrt wird CBDC zum Rohrkrepierer, wenn sie keine Vorteile gegenüber anderen digitalen Zahlungsmöglichkeiten und Bargeld aufweist.

Der erste Fall wäre wohl schlimmer. Wenn das gesamte Finanzsystem an einem einzigen digitalen Zahlungsmittel hängen würde, wäre es extrem störungsanfällig. Schon jetzt sind die Folgen einer Cyberattacke oder eines längeren Stromausfalls unvorstellbar. Was aber, wenn in einem solchen Fall sämtliche Systeme lahmgelegt sind, weil sie alle über die Rechner der Zentralbank laufen? Und was, wenn auch die letzte Banknote und die letzte Münze der Digitalisierung zum Opfer gefallen ist (oder beschlagnahmt wurde, wie 1933 das Gold)?

Welche der beiden Varianten ist nun aber wahrscheinlicher? Das Fed scheint von seiner eigenen Vertrauenswürdigkeit sehr überzeugt zu sein, wenn es schreibt, dass eine CBDC als Verbindlichkeit weder eine Einlagenversicherung noch auf eine Unterlegung durch einen Pool von Aktiven angewiesen wäre, um das öffentliche Vertrauen zu geniessen.

Wahr ist daran immerhin, dass das Fed nicht bankrott gehen kann. Egal wie viele Nullen die «Verpflichtungen» des Fed umfassen, es kann beliebig weitere Nullen anhängen. Die Frage ist nur, was die Kaufkraft dieser Nullen auf dem Markt ist. Banken können dagegen durchaus kollabieren. Soll das verhindert werden? Vor nicht allzulanger Zeit war die Rede davon, dass die Banken nicht “too big to fail” seien um Fehlanreize zu vermeiden. Wenn nun die Geldschöpfung und -allokation, welche bisher zu 97 Prozent durch tausende von Banken erfolgte[6], an eine einzige Institution angebunden sein soll, die von vornherein nicht kollabieren kann, ist ziemlich sicher: Fehlanreize sind vorprogrammiert!

Allerdings kann die Vertrauenswürdigkeit in ein vom Fed ausgegebenes Zahlungsmittel noch aus anderen untergraben werden, ohne dass das Fed viel dagegen tun kann. Paradebeispiel ist unkontrollierte Inflation, die ab irgendeinem Punkt zur Flucht in Sachwerte oder stabilere Währungen führt. Liegen die Ursachen für die Inflation eher bei der Politik – fiskalpolitischen Massnahmen, Mehrkosten durch Fehlallokation von Ressourcen, Nachfrageüberhang infolge Fehlanreizen, exzessive Staatsverschuldung, diplomatisches Versagen usw. – ist das Fed mehr oder weniger machtlos und kann nur wie Fed Chair Powell hoffen, die Inflation sei vorübergehen.

Die Vertrauenswürdigkeit in eine CBDC kann aber auch durch ein wichtiges Konstruktionsmerkmal untergraben werden, auf das das Fed Wert legt: Der FedCoin soll nicht anonym sein[7]. Das bedeutet, nicht nur der Händler und nicht nur die Bank, sondern auch das Fed hat die genaue Kontrolle darüber, wer wo wann für was Geld ausgibt. Das geflügelte Wort von Dostojevski «Geld ist geprägte Freiheit» gilt für CBDC ganz definitiv nicht. Ob die Zusicherung, die umfassende Kontrolle diene dem Kampf gegen die Geldwäscherei dürften den Benutzer einer CBDC schwerlich darüber hinwegtrösten, dass ihm eine digitale Fussfessel angelegt wird.

Das Fed will diese Überwachung in die Hände Dritter legen und sich für die gesamte Infrastruktur auf die bestehenden Strukturen stützen, d.h. es könnten keine Konten direkt beim Fed eröffnet werden[8]. Wenngleich nicht vertrauenserweckend, ist dies doch nachvollziehbar. Die Schaffung eines Fed-Netzwerkes mit vor Hackerzugriffen geschützten Servern, Verkaufspunkten, Prozessen zur Legitimationsprüfung von Kunden, etc. ist nicht nur praktisch unbezahlbar, sondern angesichts der bestehenden Finanzinfrastruktur in den USA und dem nationalen und internationalen Gewicht der amerikanischen Banken auch unsinnig. Dies umso mehr, als das Fed zwar eine quasistaatliche Organisation ist, was die Aufgaben und die Ernennung der Gouverneure durch den amerikanischen Präsidenten angeht, von der Eignerstruktur her aber so etwas wie eine private Aktiengesellschaft, welche von den grossen amerikanischen Banken dominiert wird. D.h. das Fed würde die Infrastruktur ihrer Eigner nutzen, welche sich dafür wahrscheinlich auch adäquat bezahlen lassen würden.

Gesetzt der Fall, die Bürger ziehen eine «Verbindlichkeit» des Fed anderen Zahlngsmitteln vor und das Fed geniesst deren Vertrauen und die Banken stellen auch ihre Infrastruktur der Öffentlichkeit zur Verfügung. Wozu soll CBDC dann gut sein? Das Diskussionspapier des Fed lässt da vieles offen.

Unter vielen «vielleicht», «könnte», «würde», «potentiell» etc. lässt sich herauslesen, dass es unter anderem um finanzielle Inklusion gehen soll[9]. Ganz so, wie es sich im Zeitalter der Wokeness gehört. CBDC soll den 5 Prozent der amerikanischen Haushalte dienen, die über kein Bankkonto verfügen. Über die Gründe (kein reguläres Arbeitsverhältnis, kein Aufenthaltstitel, kein gesicherter Zugang zu e-Banking, zu hohe Kontoführungsgebühren?) macht sich das Fed keine Gedanken. Mit an Sicherheit grenzender Wahrscheinlichkeit werden die wenigsten, die bisher kein Bankkonto eröffnet haben, sich einer Legitimationsprüfung bei genau der gleichen Bank unterziehen wollen, auf die sie bisher verzichtet habe. Möglich ist natürlich die Ausübung von Zwang, indem z.B. Sozialleistungen nur noch in Form von CBDC ausgeschüttet werden.

Zweitens verspricht sich das Fed von einer CBDC, dass diese sicherer ist. Insbesondere sollen Kredit- und Liquiditätsrisiken wegfallen. Dazu soll die CBDC auch noch schneller und effizienter sein. Hier befindet sich das Fed auf einem gefährlichen Pfad: Kredit- und Liquiditätsrisiken haben eine wichtige Funktion hinsichtlich der Allokation von Kapital. Unbegrenzte Liquidität ungeachtet der Kreditwürdigkeit führt zu Zombiefirmen, die sich nur durch immer neue Kredite über Wasser halten können. Schnell ist nicht unbedingt sicher, und sicher ist nicht unbedingt effizient.

Drittens – und das dürfte der Grund sein, weshalb das etwas unausgereifte Whitepaper des Fed überhaupt veröffentlicht wurde – erhofft man sich Verbesserungen bei grenzüberschreitenden Zahlungen und eine Stärkung der internationalen Rolle. Grenzüberschreitende Zahlungen sind ein Thema für sich: hier geht es nicht um CBDC als Währung an sich, sondern um die Plattformen, über welche die Zahlung abgewickelt wird. Ein FedCoin kann ebenso gut über bestehende Netzwerke wie SWIFT hin- und hergeschickt werden wie digitale Bankguthaben in Dollar. Insofern hat der internationale Zahlungsverkehr wenig mit dem FedCoin zu tun. Allerdings sind hier CBDCs nicht ganz irrelevant, weil im Zusammenhang mit CBDC internationale Versuche laufen, um grenzüberschreitende Zahlungen über neue Plattformen abzuwickeln. Wenn sich diese Plattformen als robuster oder effizienter erweisen sollte, könnte es tatsächlich sein, dass internationale Transaktionen tatsächlich über an diese Plattformen angebundene Währungen erfolgt.

Ob ein FedCoin die Rolle der Weltreservewährung und der internationalen Handelswährung Nr. 1 bewahren könnte, dürfte im wesentlichen davon abhängen, ob sich solche neuen Transaktionsplattformen etablieren[10].

Immerhin: anders als die gescheiterte Kandidatin für das Amt des Comprollers of the Currency, Saule Omarova (auf deren Paper noch zurückzukommen sein wird), sieht das Fed den FedCoin nicht als Wunderlösung zur Bewältigung aller sozialen, ökonomischen und ökologischen Probleme. Abschliessend äussert sich das Whitepaper auch ausführlich zu den – teilweise bereits erwähnten – Risiken eines FedCoins[11]. und kann deshalb immerhin als ausgewogen bezeichnet werden.

Das Ergebnis bleibt offen – erst einmal soll das breite Publikum seine Meinung äussern. Ein politischer Grundsatzentscheid für oder gegen CBDC, geschweige denn die gesetzlichen Grundlagen dafür (Erweiterung des Mandats des Feds, Erhebung des FedCoin zum gesetzlichen Zahlungmittel) scheinen noch nicht in Griffweite.

[1] Board of Governors of the Federal Reserve System, Money and Payments: The U.S. Doller in the Age of Digital Transformation, January 2022 https://www.federalreserve.gov/publications/files/money-and-payments-20220120.pdf nachstehend zitiert als «Whitepaper des Fed».

[2] Whitepaper des Fed (S. 13): “… for the purposes of this discussion paper, CBDC is defined as a digital liability of the Federal Reserve that is widely available to the general public.”

[3] Mobilgeld sind bargeldlose Zahlungsmittel, die von anderen Finanzdienstleistern als Banken angeboten werden, z.B. AliPay und WeChat Pay in China oder M-Pesa in Kenya und anderen afrikanischen Ländern.

[4] https://davidgerard.co.uk/blockchain/2020/01/25/avant-card-a-central-bank-digital-currency-from-1990s-finland/

[5] Mitchell, Wesley Clair, History of the Greenback, Chicago 1903, 142. https://archive.org/details/ahistorygreenba03mitcgoog/page/144/mode/2up?view=theater

[6] Richard A. Werner, How do banks create money, and why can other firms not do the same? An explanation for the coexistence of lending and deposit-taking, International Review of Financial Analysis, Volume 36, December 2014, pp. 71-77.

[7] Whitepaper des Fed (S. 14).

[8] Whitepaper des Fed (S. 13).

[9] Whitepaper des Fed (S. 16).

[10] Whitepaper des Fed (S. 15).

[11] Whitepaper des Fed (S. 17 ff.).